王國臣/中華經濟研究院第一研究所助研究員

一、房市危機

自中國於1980年開放住房商品化起,房地產業迅速膨脹為經濟巨獸。2019年房地產占國內生產毛額(gross domestic product, GDP)的7.1%;若考量其產業關連,則總貢獻飆破六成(62.3%)。房地產亦占固定資產投資的24.0%、占銀行放款的29.0%、占財政收入的38.1%,以及占家庭財富的59.1%。故房市興衰牽動整體經濟。

中國房市怪獸轟然倒塌,並掀起一連串金融風暴。(REUTERS)

中國房市怪獸轟然倒塌,並掀起一連串金融風暴。(REUTERS)

惟在2016年「房住不炒」的層層枷鎖下,房市怪獸終於轟然倒塌。2019年2月爆發首起建商信用債違約;此後一發不可收拾。2023年底計240起建商信用債違約,涉案金額達2,707億人民幣,占全部違約金額的38.0%,高居各行業之冠。尚有1,281家建商逾期承兌商業票據,占全部逾期家數的54.4%。(見圖1)

(圖1)

(圖1)

中國建商債務違約

建商巨擘亦難逃脫房市風暴。恆大於2021年宣告違約。時隔兩年,碧桂園亦步入後塵。2023年底,於中港上市的181家建商中,已有71家爆發違約;這些企業的負債達15.4兆人民幣,占GDP的12.2%。更嚴峻的是,餘下四成建商也處於違約邊緣。例如:國企萬科於2024年驚傳債務重組,顯示危機持續拉升。

二、房市輸血

北京當局於2023年7月緊急放寬房地產調控。首先是解除限貸令,只要購屋即適用首次房貸優惠利率,並下調首貸利率0.10個百分點,且折半首付比率至兩成。其次取消限購令──每戶只能持有一間住宅。部分城市亦悄然撤除限價令,即房價只能在指導價的一定區間內幅度,藉此刺激房市。

人民銀行再加碼「三個不低於」,即各銀行房地產貸款增速不低於全行業平均,且建商與民眾貸款不低於總行。同時,建商還款期限展延一年,更明訂放款淪為呆帳,予以免責。此舉宣告三道紅線──現金短債比率大於1倍、負債率低於70%,以及淨負債率低於100%走入歷史。

人民銀行尚撥款3,800億人民幣,設立建商紓困專項再貸款、保交樓與租賃住房貸款支持計畫。住房和城鄉建設部與金融監督管理總局於2024年1月,再建立房地產融資協調機制。2月底已核貸2,000億人民幣,涵蓋276個城市6,000個建案。北京當局更要求,地級以上城市需在3月15日前建立機制。

最後,人民銀行注資3,512億人民幣,予國家開發、進出口與農業發展銀行;此三家政策性銀行再加碼形成6,743億人民幣的基礎設施基金。隨後又新增5,000億人民幣的抵押補充貸款(pledged supplementary lending, PSL),用於保障性住房、城中村改造與「平急兩用」公共基礎設施等三大工程建設;預估還要追加5,000億人民幣。

三、救市乏力

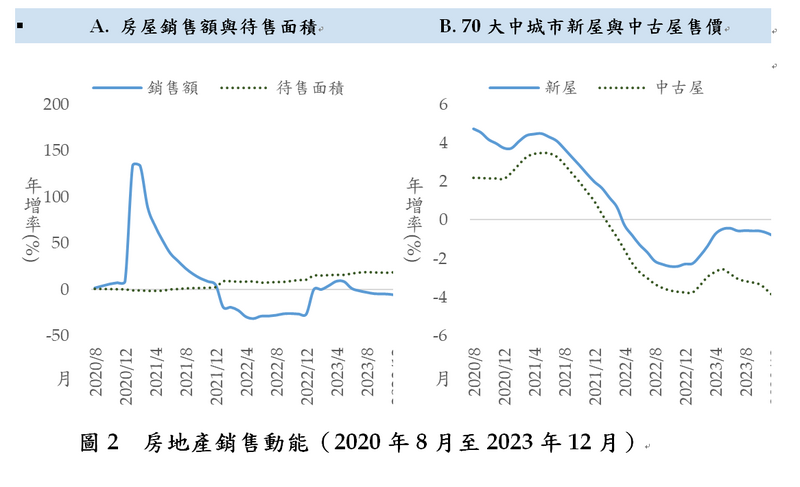

中國房市持續低迷。如圖2所示,2023年房屋銷售額較上年衰退(年減)6.5%,連續6個月負成長。待售面積膨脹到67,295萬平方米,較上年同期成長(年增)19.0%,連續14個月兩位數成長。12月70大中城市新屋售價年減0.9%,連續21個月負成長;中古屋更為慘澹,12月售價年減4.1%,連續23個月負成長。

(圖2)

(圖2)

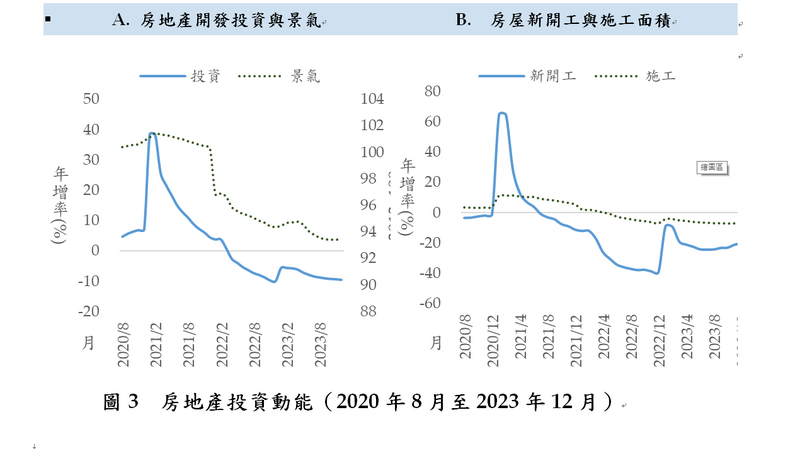

價量齊縮削減建商投資意願。2023年房地產投資年減9.6%,連續21個月負成長。景氣指數連續24個月陷於衰退區間。新開工面積年減20.4%,連續30個月負成長。施工面積年減7.2%,連續20個月負成長。投資低靡加劇上游產能過剩;其中,43家大型水泥業者已破產,三分之一的鋼廠也面臨倒閉。(見圖3)

(圖3)

(圖3)

截至2024年2月1日,在滬深A股87家建商中,已有54家發布上年財務報告;其中,高達34家陷於虧損狀態,虧損金額介於486─730億人民幣。尤其關注的是,綠地控股、中交地產與京投發展等10餘家建商為首次虧損;尚有15家建商的營收負成長。僅6家建商獲利,惟淨利潤較上年萎縮五成。

四、風暴擴散

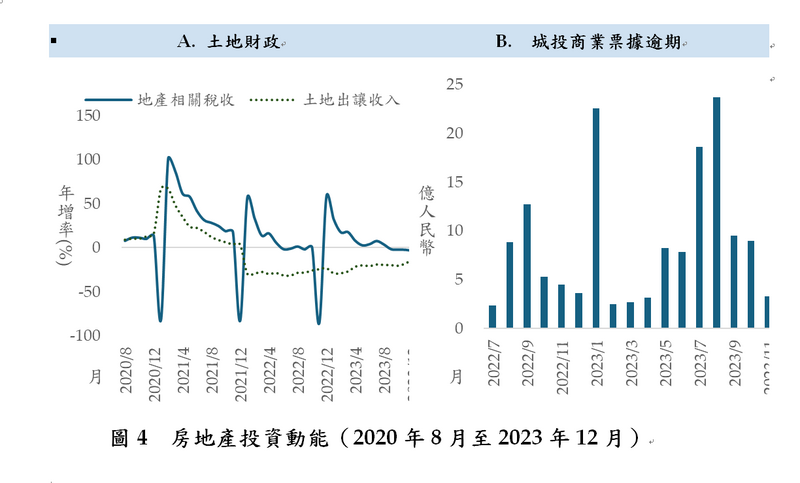

金融業首當其衝。2020年17家國有與股份制銀行的建商不良貸款(non-performing loan, NPL)暴增五成,並觸發27起銀行擠兌事件。最大民營金融集團中植系也因投資地產失利,於2024年1月申請破產,資產規模達3.6兆人民幣。期間,保險巨擘中國人壽與第三大財富管理海銀控股,也遭建商交叉違約的牽連。 房市風暴尚衝擊地方財政。如圖4所示,2023年契稅、房產稅、城鎮土地使用稅、土地增值稅,以及耕地占用稅等相關稅收年減2.4%,連續4個月負成長。國有土地使用權出讓收入,更連續24個月負成長。收入短絀導致179家各城市投資建設公司,逾期承兌商業票據,涉案金額累計156億人民幣。

(圖4)

(圖4)

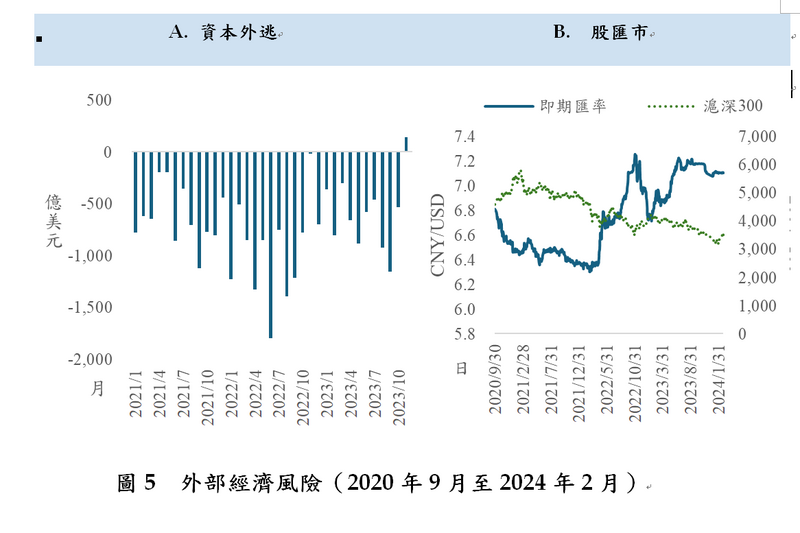

更嚴峻的是,外資擔憂金融泡沫爆破,故大舉撤離中國。2019─2023年資本外逃(capital flight)估計3.3兆美元,較2014─2028年成長8.0%。受此影響,2月底人民幣兌美元即期匯率收在7.104,較2019年以降高峰重貶12.7%。滬深300指數落在3,516點,亦較區間峰值驟降39.5%。中國面臨內外夾擊的完美風暴。(見圖5)

(圖5)

(圖5)

五、結論

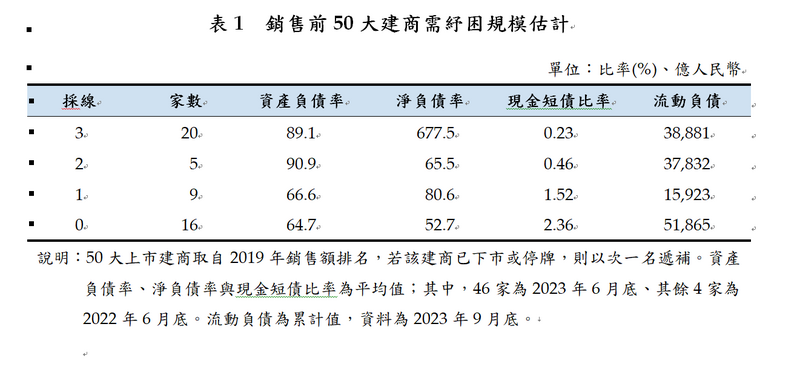

中國房市怪獸轟然倒塌,並掀起一連串風暴,含括上下游產能過剩、財政困窘、銀行擠兌、資本外逃與股匯市雙殺。故中央需撥款10兆人民幣,收購上市建商的股權。如表1所示,2019年34家觸及「三道紅線」的銷售前50大建商,於一年內到期的流動負債,計92,636億人民幣,方可解燃眉之急。

(表1)

(表1)

問題是,結構性貨幣政策工具與房地產融資協調機制,僅3.6兆人民幣,明顯杯水車薪。連續數年加發超長期國債,亦緩不濟急。因為自2021年底恆大暴雷,經濟已兩年空轉。更糟糕的是政策搖擺,北京當局於2024年3月重申「房住不炒」,且明示放任建商破產。故中國房市崩塌已箭在弦上。

對此,任澤平與野村(Nomura)示警,2024年將出現大規模的建商倒閉潮。據此,標準普爾(Standard & Poor's, S&P)預期,今年中國經濟成長率僅2.9%。國際貨幣基金(International Monetary Fund, IMF)也預測,經濟恐長期走緩。日本經濟研究中心(Japan Center for Economic Research, JCER)更直言,經濟將長期陷於零成長。易言之,中國經濟再起的機率渺茫。

相關新聞

編輯精選